مهاجرت بزرگ

گفتوگو با حسین عبدهتبریزی درباره چشمانداز بازار مسکن

فرید قدیری: بازار مسکن ایران بعد از پنج سال مواجهه با «رکوردهای اگر نخواسته باشیم صریح بگوییم بیسابقه، حتماً کمسابقه در متغیرهای قیمت خانه، اجارهبها و تیراژ ساخت آپارتمان»، در سال 1402 وارد شرایطی که شد نه اسم آن را میتوان «تداوم عصر رکود تورمی (پنج سال اخیر)» نامید و نه اینکه، «سال عبور از دوره جهش قیمت» معرفی کرد. خلاصه آنچه طی پنج ماه گذشته از سال جاری بر بازار مسکن گذشته، این بوده است: رشد محسوس (تا حدودی تند) قیمت مسکن در تهران طی نیمه اول بهار و سپس برگشت قیمت از اواخر بهار و تداوم آن در تابستان. سازندهها اما همچنان در شرایط «برزخ» به سر میبرند چون شرایط سرمایهگذاری ساختمانی کماکان پرریسک است. در این وضعیت، سیاستگذاران جوان و کمتجربه قطعاً از پس شرایطی که مهمترین و گرانترین بازار مصرفی ایران به آن دچار شده است، برنمیآیند که اگر چنین بود، چهبسا فشار تا حدودی از روی دوش «خانهاولیها» برداشته میشد. اگر خوشبینانه به «روند سیاستگذاری مسکن» نگاه کنیم در این صورت، انتظار این است که اگر یک صاحبنظر باتجربه در این بخش که فرازوفرودهای بازار طی دهههای گذشته را دیده و تجربه «راهنمایی به سیاستگذار براساس الگوهای جهانی» را دارد، نسخههای قابل اجرا برای عبور از این وضعیت ارائه کند، دولتمردان این راهنمایی را مورد توجه قرار میدهند. حسین عبدهتبریزی در این گفتوگو، از «تعارض جدی در بخش مسکن» سخن گفته و اینکه، شرایط مسکن از طبقه «مشکل» به طبقه «بحران» تغییر پیدا کرده است.

♦♦♦

در همین چند روز اخیر، وزیر اقتصاد در مجمع بانک مسکن از مدیران این بانک خواست تا «بسته تامین مالی بخش مسکن» را طراحی و ارائه کنند. این همان دغدغه چندینساله شما بوده؛ و البته در آغاز دولت روحانی، تحقیقی مشترک با همکاری شما در بانک مسکن برای «تامین مالی پایدار و مناسب بخش مسکن» صورت گرفت. خاطرم هست، در آن بسته پیشنهادی که دکتر بتشکن، مدیرعامل وقت بانک مسکن، پیگیر نهایی شدن آن در بانک مرکزی بود، الگویی طراحی شد مبنی بر اینکه «بانکها در ازای کاهش ضریب سپرده قانونیشان نزد بانک مرکزی، منابعی در بانک توسعهای مسکن تجهیز کنند از جمله اینکه تسهیلات پرداختشده از سوی بانک مسکن به مشتریانش را، در قالب بازار رهن ثانویه، نقد کنند تا منابع تازهای برای پرداخت مجدد تسهیلات در بانک مسکن فراهم شود». در آن طرح حتی از «لیزینگ مسکن» برای طبقهای از جامعه که توان پرداخت اقساط بالای وام خرید مسکن را دارند هم صحبت شده بود. به نظر شما در وضعیت فعلی آیا میتوان بستهای سیاستی برای تامین مالی در بخش مسکن طراحی کرد که هم به درد تقویت طرف عرضه بخورد و هم به کار طرف تقاضا بیاید؟

این کار در شرایط جاری بسیار دشوار است؛ در دولت آقای روحانی هم به دلیل کمبود منابع مالی متاسفانه به جایی نرسید. ما الان با بحران «استطاعت مالی» برای خرید مسکن روبهرو هستیم. بسیاری از شهرهای بزرگ در کشورهای توسعهیافته و در حال توسعه به دلیل افزایش سریع قیمت مسکن و زمین، همراه با عقبماندن سطح دستمزدها از نرخ تورم و عرضه محدود مسکن، با همین بحران در گذشته مواجه شدهاند. شهرهایی چون سانفرانسیسکو، لندن، سیدنی، ونکوور و هنگکنگ به دلیل هزینههای مسکن بسیار بالا نسبت به سطح درآمد شهروندان، به عنوان شهرهای گران بدنام شدهاند. اما مورد ما در شهرهای بزرگ ایران به مراتب «بحرانی» عمیقتر و شدیدتر است. این سوال که در این وضعیت برای مسکن چه میشود کرد، پرسشی کلیدی است و بعید میدانم افراد زیادی برایش پاسخ داشته باشند. شرایط امروز در بخش مسکن بسیار خاص است، و حتی میتوان گفت برای رفع بحران مسکن در بنبست به سر میبریم. در گذشته راهکارهایی چون اعطای یارانه سود، ساختوساز ارزانتر در شهرهای جدید، و خانهسازی دولتی در دولتهای مختلف مطرح میشد. حالا به نظر میرسد که دولت جدید هم هیچکدام از این اقدامات را راهحل نمیداند. یعنی امروز همان راهحلهای مقطعی مُسَکّن هم دیگر در دسترس نیست. بنابراین، وضع فعلی، وضعیتی ویژه است. اتفاقی که افتاده این است که برای مدتی طولانی شاهد رشد اقتصادی پایین (درآمد نازل مردم) و افزایش نقدینگی (که باعث افزایش شدید قیمت مسکن شده) در کشور هستیم.

بحران «استطاعت مالی» برای خرید مسکن از کجا شکل گرفته است؟

بحران تامین مسکن شهری در استطاعت کموبیش بحرانی جهانی است، و از این واقعیت ناشی میشود که در بسیاری از مراکز شهری در سراسر جهان، هزینههای مرتبط با مسکن خانوار سریعتر از افزایش حقوق و دستمزد آن افزایش یافته است. عوامل دستاندرکار در بازار مسکن در کشورهای درحالتوسعه کاملاً متنوع و پیچیدهاند، و تحت تاثیر عواملی مانند رشد اقتصادی، نرخ شهرنشینی، سیاستها و مقررات دولت، کندی فرآیندهای اداری، فساد شهرداریها و دسترسی به سیستمهای تامین مالی رسمی قرار دارند. فقدان بازار وام خرید مسکن (mortgage) یا آنچه اصطلاحاً وام رهنی خوانده میشود، دلیل اول است. در ایران به دلیل نرخ تورم مزمن ۴۰ سال گذشته، بازار رهن (تسهیلات خرید مسکن) گسترش نیافته و هنوز محدود به بانک مسکن است. کشورهای دیگری هم در توسعه بازار وام مسکن با چالش مواجه شدهاند که مانع دسترسی اکثریت مردم به منابع مالی برای خرید حتی مسکن ارزانقیمت شده است. در حالی که بدون وامهای رهنی که طولانیمدت باشد و با اقساط «در استطاعت» وصول شود، جوانان و عامه مردم امکان خرید مسکن نخواهند داشت. در برخی از کشورهای درحالتوسعه، شهرنشینی و رشد اقتصادی از توسعه زیرساختهای مناسب مسکن پیشی گرفته و به تورم قیمت مسکن در مراکز شهری منجر شده است. در هر کشور یک یا دو عامل مهمتر بوده است: مثلاً در شهرهای بزرگ هند، برزیل (مانند سائوپائولو و ریودوژانیرو)، و نیجریه (مانند لاگوس) شهرنشینی سریع و رشد جمعیت؛ در آفریقای جنوبی، فیلیپین (مانند مانیل و حومه) نبود بازار بزرگ رسمی برای وامهای رهنی؛ و در اندونزی (مانند جاکارتا) و کنیا (مانند نایروبی) به دلیل فراتر رفتن افزایش قیمت ملک از رشد درآمد، بحرانِ «در استطاعت مالی» نبودن مسکن برای شهروندان بروز کرده است. در دورههای تورم بالا که ما همیشه در ایران داشتهایم، خارج شدن مسکن از استطاعت مالی شهروندان به علتهایی چون افزایش قیمت مسکن، کاهش قدرت خرید (خرید خانه برای افراد با درآمد و پسانداز موجود، سختتر میشود)، بالا رفتن هزینه وام خرید مسکن و اقساط آن، تورم اجاره (فشار بر بودجه مستاجران و دشواری پسانداز کردن برای پیشپرداخت خرید خانه)، شکاف در استطاعت مالی (بین افراد با درآمدهای بالاتر و پایینتر)، سرمایهگذاری و سفتهبازی (افزایش قیمت برای خریداران مصرفی بالقوه)، عدم تعادل تقاضا و عرضه، و عدم اطمینان اقتصادی (احتیاط بیشتر خریداران و انبوهسازان مسکن) احتمال بیشتر مییابد.

آیا همین عوامل بحران «استطاعت مالی» برای خرید مسکن را در ایران شکل دادهاند؟

همه این عوامل بهعلاوه دو عامل که ریشههای آن معضلات است: ۴۵ سال تورم مزمن، و باصرفه نبودن سرمایهگذاری در بخش واقعی اقتصاد. بخش مسکن در بنبست است، چون در شرایطی که ۸۰ درصد مردم در شهرهای بزرگ و متوسط، قدرت خرید حتی واحدی ۶۰متری را ندارند، قیمتها همچنان بالا میرود. یعنی از یک طرف قدرت خریدی وجود ندارد، و از سوی دیگر به دلیل سفتهبازی (سوداگری) قیمتها دائماً بالا میرود و این بازی ادامه دارد. به نظر پساندازکننده، فعلاً راه دیگری برای حفظ ارزش پول وجود ندارد. وقتی اقتصاد کلان دچار مشکلات حاد است، در بخش مسکن بهطور مجزا نمیتوان معجزه کرد. به نظر میرسد تا وضعیت اقتصاد کلان و روابط بینالمللی ایران سامان نیابد، این شرایطِ بنبست ادامه دارد.

آقای دکتر! بازار مسکن از سال 96 تا الان، «بیسابقهترین دوره» را دستکم از سال 70 به این طرف تجربه کرده است. برای سالهای دهههای 50 و 60، آمار مستندی برای تحلیل در دسترس نیست. اما تورم پنج سال اخیر مسکن، هم به لحاظ طول زمانی و هم به لحاظ نرخ، بیسابقه بوده است. موتورهای محرک تورم مسکن در این دوره چیست که چنین افزایش قیمتهایی را شکل داده است؟

اولاً بدانید که این به قول شما «بیسابقهترین دوره،» در دنیا بیسابقه نیست و به همان میزان که برای مردم ایران دوره دشوار و دردناکی بوده، برای مردم دنیا نیز این دورهها با رنج فراوان تجربه شده است.

اما اینکه قیمت زمین یا آپارتمان در ظرف پنج سال چندین برابر شود، نبوده است.

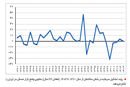

چرا بوده. در شنژن، شانگهای و پکن قیمت املاک بین سالهای 2006 تا 2011 به ترتیب بیش از 600، ۵۰۰، و ۴۰۰ درصد افزایش یافت. در ترکیه، ایسلند، نیوزیلند، شیلی، تایلند، استونی، مالزی، هنگکنگ، ایالاتمتحده، ایرلند، اسپانیا، پرتغال، یونان، سنگاپور، همه این کشورها در ۲۰ سال اخیر ظرف یک سال افزایش ۱۰۰درصدی در قیمت املاک داشتهاند. البته، همه این کشورها هم به موضوع به عنوان «بیماری» پرداخته و مشکلات خود را کموبیش حل کردهاند. یعنی، مثل دولت امروز ایران دستبسته تسلیم شرایط نشدهاند. در مقابل، کشورهایی هم وجود دارند که قیمت مسکن در آنها در ۲۰ سال اخیر بیش از 50 درصد در یک سال سقوط کرده است: ایسلند، ایالاتمتحده، ایرلند، اسپانیا، یونان، پرتغال، هنگکنگ، تایلند، مالزی،... . در اوج بازار مسکن روسیه در سال 1994، قیمت آپارتمانها تنها در چند سال بیش از هزار درصد افزایش یافت. در شهرهای دیگر، این افزایش حتی چشمگیرتر بود. این حباب قیمتی در نهایت در همان دهه 1990 ترکید. در اواخر دهه 1990 و اوایل دهه 2000 قیمتها در بازار مسکن روسیه به شدت کاهش یافت. در مسکو، قیمت آپارتمانها بیش از 70 درصد از اوج خود فروریخت. در شهرهای دیگر، این کاهش حتی چشمگیرتر بود. البته ما به دو دلیل بالا کاهش اسمی چشمگیر و خیلی کمتر هم در ایران نداشتهایم. البته من قبول دارم که این پنج سال اخیر موضوع متفاوتی است و ما از طبقهبندی «مشکل مسکن» وارد مرحله «بحران مسکن» شدهایم. حالا برگردیم به سوال شما درباره متفاوت بودن این پنج سال. بازار داراییها و از جمله مسکن بهطور کلی پس از تجربه قیمت سهام، یعنی تجربه یکی از طولانیترین رکوردهای قیمتیِ قبل از 1397، در طول پنج سال گذشته وضعیت پرتلاطمی داشته است. بخش عمده تغییرات قیمت مسکن در پنج سال گذشته منعکسکننده تورمِ به تاخیرافتاده سالهای قبل از 1397 و انتظارات تورمی و تورمهای بالایِ خود این پنج سال بوده است. مسکن چون چندان در حوزه دخالت دولت نیست، و عده زیادی در آن درگیرند، و قیمت آن از بازارهای جهانی هم متاثر نمیشود، کمریسکترین دارایی برای حفاظت قدرت خرید افراد در مقابل تورم تلقی میشود. قیمت مسکن تقریباً بهطور کامل از همان نیرویی تبعیت میکند که تورم را شکل میدهد، یعنی نهایتاً رشد نقدینگی عامل شکلدهنده قیمت مسکن در ایران است. حداقل در ۳۵ سال گذشته، متوسط نرخ رشد قیمت مسکن کموبیش مشابه متوسط نرخ رشد نقدینگی بوده است. در کل این دوره، متوسط رشد نقدینگی ۲۸ درصد و متوسط رشد قیمت مسکن ۲۹ درصد بوده است. گرچه قیمت مسکن دچار رکود و رونقهای سیکلی بوده، اما طی این دوره تا حد زیادی این سیکل منظم بوده است. اما دوره مورد اشاره شما، یعنی دوره پس از سال 1397 تا امروز، متفاوت بوده است. به دلیل رکود قیمتی مسکن قبل از سال 1397، جهش شدید قیمت مسکن در سال 1397 و در ادامه تا تابستان 1398 مطابق انتظار بوده، اما جهش قیمت مسکن در سالهای 1399 و 1401 دیگر طبق روند گذشته نبوده، و در نظم قبلی اختلال ایجاد کرده است. به نظر میرسد این جهشها، غیر از تاثیر رشدهای بالای نقدینگی، تحت تاثیر تداوم انتظارات تورمی بالا رخ داده است. افزایش شدید قیمتهای بینالمللی کالاهای اساسی فلزی (و جهشهای ارزی)، قیمت سایر مصالح ساختمانی، قیمت اشتراکهای آب و برق و گاز، خدمات شهرداری، و نیز افزایش قابلملاحظه نرخ دستمزدها عوامل موثر دیگر در پرش قیمت مسکن در این دوره بوده است. وجود انتظارات تورمی بالاست که اثر رشدهای بالای نقدینگی را به سرعت روی قیمت مسکن منتقل کرده است.

سوال اصلی من هم همین بود. راه برونرفت از این به قول شما «بحران مسکن» پنج سال اخیر کدام است؟ موضوع اصلی بحران چیست؟ سوال فرعی من هم این است که آیا امکان دارد که در ایران قیمت مسکن کاهشهای بیش از 50درصدی در یک سال را تجربه کند؟ چیزی که در ۵۰ سال گذشته نداشتهایم.

در پاسخ به سوال فرعی، عرض کنم که ریزش در مسکن ایران معمولاً به معنای کاهش قیمت نیست، بلکه به شکل ثابت ماندن قیمت تا زمانی است که خریداران قیمتها را منطقی بدانند و بتوانند دوباره به بازار برگردند. از اینرو بازار مسکن ممکن است دچار رکود عمیق شود، و الان هم وارد این فاز شده است. البته این اتفاق هم موقت خواهد بود، و تا زمانی که ما مسائل عمده اقتصاد کلان و مشکلات بینالمللیمان را حل نکنیم، دوباره وارد چرخههای معیوبِ افزایش و جهش قیمت مسکن خواهیم شد. در پاسخ به پرسش اصلی، تاکید کنم که موضوع اصلی سفتهبازی در بخش املاک، و بهویژه زمین، است. از دهه ۹۰، بُعد سرمایهگذاری مسکن وجه پررنگتری در ایران یافته است. این بُعد سوداگرانه به همراه نوسانهای قیمتی شدید (عمدتاً در بخش زمین) و برای کسب عایدی سرمایهای، شرایط ویژهای را بر بازار مسکن ایران حاکم کرده است. قدرت خرید خانوارها از سال ۸۶ رو به کاهش نهاده و در بازار اجاره شاهد این کاهش قدرت خرید هستیم. یعنی، بهرغم تلاش موجران برای افزایش اجاره و متناسب کردن آن با قیمتهای مسکن، نرخ اجارهها متناسب با قیمت زمین و مسکن بالا نرفته، چرا که مستاجران توان پرداخت ندارند. به همین خاطر، نسبت قیمت مسکن به اجاره در بعضی نقاط تهران بالاتر از همه کشورهای دیگر، به ۵۰ یا ۶۰ برابر رسیده است. یعنی، ۵۰ یا ۶۰ سال طول میکشد تا با پول اجاره بتوان همان واحد مسکونی را خرید. این نسبت مثلاً در آلمان که تورم بسیار پایینتری از ایران دارد، ۲۳ سال است. این نشاندهنده حباب قیمتی جدی در بخش ساختمان در ایران است. یعنی بین ارزش مصرفی و قیمت رابطهای نیست. فقدان نظام مالیاتی کارآمد، مسکن را به محل سرمایهگذاری جذاب با نرخ بازده بالا تبدیل کرده است. ریسک بالای فعالیت در بخش واقعی اقتصاد، بسیاری از کارآفرینان، صنعتگران و صاحبان مشاغل را نیز به سرمایهگذاری در بازار مسکن سوق داده است. سهم بالای تقاضای سوداگرانه سبب شده مسکن از تحولات و نوسانهای اقتصاد کلان تاثیر زیادی بپذیرد. چرا قیمت مسکن به جای افزایش هموار و متناسب با رشد نقدینگی، افزایش ناهموار و نامتناسب با متوسط رشد نقدینگی را از خود نشان میدهد؟ دلیل اصلی این موضوع به ماهیت داراییهایی برمیگردد که در معرض رفتارِ سفتهبازانه هستند. سرمایهگذاران در مسکن در واکنش به نسبت اجاره به قیمت مسکن و همچنین در واکنش به انتظارات تورمی، در مقاطعی به بازار مسکن روی میآورند و در مقاطعی از آن رویگردان میشوند. هنگامی که تداوم تورم چشمانداز اجاره مسکن و عایدی سرمایهای هر دو را افزایش میدهد، سرمایهگذاران به بازار مسکن روی آورده و جهشهای قیمت مسکن را شکل میدهند. با کمرنگشدن عوامل اشارهشده، از بازار مسکن روی برمیگردانند و دوره رکود قیمتی مسکن شروع میشود.

در سال جاری وضعیت «ریسک غیراقتصادی» (موضوع برجام و مذاکرات مرتبط با آن) به گونهای شده که فعالان اقتصادی و بهخصوص سرمایهگذاران، خود را در وضعیت برزخ میدانند. از یکسو امید به حل مساله دارند و از سوی دیگر همچنان نگران ادامه نااطمینانیها هستند. این نگاه خوب و بد به مساله باعث شده «از ادامه خریدهای سرمایهای در بازارهایی مثل ارز و سکه عقب بکشند»؛ این تصمیم خود را در کاهش قیمت دلار و سکه در ماههای اخیر نشان داده است. از سوی دیگر، این نگاه نسبتاً خاکستری به مساله، گروهی را متوجه «سرمایهگذاری در بازار ملک» کرده است. در واقع، شرایط برزخ اقتصاد ایران در سال جاری، بازار مسکن را ظاهراً اولین بازار برای سرمایهگذاری نزد سرمایهگذاران معرفی کرده است. این وضعیت برای تقاضای مصرفکننده در بازار مسکن و مستاجرها اصلاً خبر خوبی نیست. به نظر شما، سیاستگذار چه کاری باید انجام دهد تا وضعیت در بخش مسکن از اینکه هست بدتر نشود؟

بنده با تحلیل شما در این مورد خاص همدل نیستم. من و همکارانم در گروه دانایان در گزارش خود برای سال ۱۴۰۲ چنین پیشبینی کردهایم: «با توجه به سطوح بالای ریسک در سالهای اخیر، به نظر میرسد تنها افزایشِ قابلتوجهِ احتمالِ وقوع سناریوهای بسیار بدبینانه، قادر است سطح قیمتهای مسکن را بهطور جدی فراتر از تورم عمومی رشد دهد. در مقابل، با فرض تحقق سناریویی که در آن با کاهش ریسکها، از فشارهای موجود برای بالا نگه داشتن بهای داراییها کاسته شود، امکان تعدیل قیمت مسکن به گونهای که رشد بهای مسکن از تورم عمومی عقب بماند، وجود خواهد داشت.» یعنی در سال 1402، چون فشار چندانی برای افزایش قابل توجه قیمت مسکن وجود ندارد، محتملترین سناریو برای افزایش قیمت مسکن، در حد کمتر از تورم عمومی است. در طول دوره 1401-1370، تقریباً رشد قیمت مسکن مشابه رشد نقدینگی بوده است، اما در پنج سال اخیر، همانطور که شما میگویید، اثر رشدهای نقدینگی بر قیمت مسکن با سرعت ظاهر شده است. چون در سال 140۲ نرخ رشد نقدینگی کمتر از ۱۴۰۱ پیشبینی میشود، و تداوم سیاستِ محدودیت رشدِ ترازنامه از سوی بانک مرکزی احتمالاً تنزل مختصری در رشد نقدینگی ایجاد میکند، پس محتملترین سناریو رشد کمتر قیمت مسکن در سال 1402 نسبت به 1401 خواهد بود. بنابراین، سیاستگذار باید همان کارهای بنیادی را انجام دهد که در سوالهای دیگر به آن پرداختیم، و اقدام خاصی در این زمینه ضرورت ندارد.

اخیراً دنیای اقتصاد پیمایشی انجام داد درباره «نسل Z» در تهران. با سطح فعلی حقوق و دستمزد و مخارج زندگی در تهران، بررسی ما نشان داد که 166 سال طول میکشد تا جوانی صاحب خانه شود! این جماعت به ما اعلام کردند، «ما اصلاً به صاحب خانه شدن در ایران فکر نمیکنیم». عمده آنان در فکر مهاجرت در یکی، دو سال آیندهاند. ترجمه (مفهوم) این وضعیت از نگاه شما چیست؟ یکی از همکاران ما در تحلیل اقتصادی این وضعیت گفت، «در سالهای آینده با مهاجرت جوانان از یکسو و رشد جمعیت بازنشسته از سوی دیگر، موتور اقتصاد ایران در وضعیتی خواهد افتاد که کسری منابع صندوقهای بازنشستگی از اینکه هست بدتر میشود». آیا این به معنای بحران جدید برای دهههای آتی نیست؟

بله هست و البته این موضوع مهاجرت و صندوقهای بازنشستگی موضوعات مهم و متفاوتی است که شرح آنها فکر نمیکنم در حوصله این مصاحبه باشد.

شما دستکم از دهه 70 تاکنون، نقش موثری در تولید «فکر و ایده» برای سیاستگذاری در بخش مسکن داشتهاید. اگر امروز رئیس دولت از شما بخواهد «طرح نجات برای بخش مسکن» ارائه کنید، در گام نخست به او چه میگویید؟ فرمول شما برای حل این مساله مهم ملی چیست؟

فراموش نکنیم که علم اقتصاد ورزشها کرده است و مقدورات بسیاری در چنته دارد. بنابراین، راهحل وجود دارد، اما به گمان من، این راهحل بسیار دشوار و مهمتر آنکه بلندمدت است. وقتی مشکل «استطاعت مالی» برای خرید مسکن بروز میکند، در شرایطی که سرمایهگذاران بخش خصوصی (به شرط وجود تقاضا) مایل به سرمایهگذاری باشند، دولتها زیاد هم دستبسته نیستند. آنها میتوانند با افزایش عرضه مسکن (ساده کردن فرآیند تصویب و کاهش محدودیتها)، مشارکتهای دولتی خصوصی، تعریف مشوق برای مسکن ارزانقیمت (معافیت مالیاتی)، تعریف بهتر از کاربری زمین و برنامهریزی شهری، پرداخت یارانه مسکن، کنترل اجاره، تشکیل صندوقهای ویژه سرمایهگذاری در مسکنِ ارزانقیمت با منابع دولتی و خصوصی، اصلاحات مقررات برای اطمینان از اینکه مانع توسعه مسکن ارزانقیمت نیستند، منطقهبندی فراگیر (تشویق انبوهسازان به تولید درصدی از واحدهای ارزانقیمت در پروژههای میانقیمت و گرانقیمت)، وامهای خرید مسکن حمایتی برای خانهاولیها و کمدرآمدها، به حل معضل کمک کنند. متاسفانه، بسیاری از این راهحلها به دلیل ضعف منابع مالی، کوچک بودن بازار رهن، و نرخ بالای تورم؛ از دسترس دولت آقای رئیسی خارج است. مسیر پیشنهادی من به دولت از همان راههای شناختهشده در مدیریت مسکن جاری در دنیا خارج نیست. مثلاً گسترش بازار رهن یکی از راهحلهاست؛ اما تا مساله تورم مزمن جاری حل نشود، بازار رهن بسط نمییابد؛ و تا شکاف درآمدی حل نشود، خریداران مسکن نمیتوانند قسط وام پرداخت کنند. دولت امروز میتواند بر تولید مسکن «در استطاعت» تاکید کند، و برای این کار هم مقررات را اصلاح کند، اما ابزار اصلاح مقررات ساختوساز برای حل بحران جاری کافی نیست. در این مصاحبه دائماً در مورد سفتهبازی در بخش مسکن صحبت شده. برای رفع اصولی این مشکل و آرام گرفتن قیمتهای مسکن، ضروری است که بخش واقعی اقتصاد اصلاح شود تا وضعیت درآمدی مردم بهبود یابد. میبینید که اینها اصلاً مسائل سادهای نیست و حتی موضوعات محدود به حوزه اقتصاد هم نیست. چنین است که از من بپذیرید که حل مشکل مسکن به این زودیها و با چند اقدام مقطعی و فوری ممکن نیست. مشکلات انباشته شده، و راهحلها بلندمدت است، و عمدتاً به انجام اصلاحات بنیادین اقتصاد ایران برمیگردد. هیچ راهحل کوتاهمدتی برای مشکلات عمده و بزرگ در بخش مسکن متاسفانه در دسترس نیست. بحران «در استطاعت مالی» بودن بسیار جدی است.

در پنج سال گذشته، سرمایهگذاران ساختمانی نیز حال و روز خوشی نداشتهاند. وقتی حلقه آخر زنجیره ساختوساز که همان فروش است، از کار افتاده باشد، روشن است که سازنده، توان ساخت را از دست میدهد. رشد قیمت زمین، افزایش شدید قیمت مصالح ساختمانی، و این اواخر دستمزد کارگران ساختمانی نیز مشکل را برای سازندهها پیچیدهتر کرده است. آینده این بازار را چطور میبینید؟

نخست بگویم که کسبوکار املاک، بهویژه از دهه ۹۰، بسیار حرفهایتر شده، و کسب سود از آن مشکلتر از گذشته است. اما بگذارید یکبار دیگر به مشکل اصلی این بخش اشاره کنم. ما دچار سفتهبازی در بازار مسکن ایران هستیم و این مشکلِ اصلی است، و انبوهساز هم چون با بازار مصرفی روبهرو نیست، ریسک بالاتری را تحمل میکند، و همواره با نوسان در تقاضا روبهرو است. برای سفتهبازی در بخش مسکن دلایل متعددی در جهان وجود دارد: انتظار برای افزایش قیمت در آینده؛ نرخ بهره پایین؛ دسترسی آسان به اعتبار؛ فقدان مقررات کافی؛ تقاضای بالا برای زمین و مسکن جهت سرمایهگذاری و کسب سود، برای کسب اجاره و عایدات سرمایهای (افزایش ارزش دارایی در طول زمان)، برای مزایای مالیاتی و نه برای زندگی و مصرف و... در ایران تقاضای سرمایهگذاری (سوداگرانه) برای املاک و مستغلات محرک اصلی سفتهبازی در بازار مسکن است و قیمتها را دائماً افزایش میدهد و برای افرادی که میخواهند خانهای برای مصرف بخرند، زندگی را سیاه کرده است.

برای هر خانوار ایرانی مالکیت مسکن سادهترین راه مقابله با تورم مزمن است. اما این روزها حتی خرید یک واحد ۵۰متری برای بسیاری از ساکنان شهرهای بزرگ به یک رویا تبدیل شده است. در همین شرایط، معاملات سفتهبازانه مسکن رواج خود را حفظ کرده است. ناتوانی خرید مسکن برای مصرف در مقابل افزایش قیمت دائمی هر مترمربع مسکن بیانگر تعارضی جدی است. سرمایهگذاران مسکنی را میخرند که امکان اجاره دادن آن را ندارند. میتوان چنین تصور کرد که مسکن خالی میان سرمایهگذاران دستبهدست میشود، و رابطه قیمت مسکن و اجاره قطع شده است. نقدینگی بزرگی که در ایران تولید میشود، شاخص قیمتهای مسکن را بیش از گذشته بالا برده است. پس در حوزه مسکن با بنبست مواجهیم: از یک طرف درآمد خانوار امکان خرید حتی واحدهای کوچک را نمیدهد و بنابراین تقاضای مصرفی بازار بسیار محدود است و در عین حال نقدینگی بزرگ تولیدشده بهناچار روی قیمت مسکن در شهرهای بزرگ خالی میشود. مسکن خالی را میخریم به این امید که به کس دیگری گرانتر بفروشیم. پس این ریسکِ پاسخگویی به بازار سوداگری است که کار را برای سازنده سخت کرده است، وگرنه کشوری مثل ایران برای سالها نیاز به عرضه گسترده مسکن دارد. مشکل قدرت خرید مردم است. اگر خریدار باشد، مانعی فراروی ساختوساز نیست، و ظرفیتهای بسیار زیادی در دسترس است. تا اصلاح اساسی وضعیت، همین وضع نیمبند توسعهگری شهری ادامه مییابد.

آیا در شرایط کنونی کارهایی مثل کنترل اجارهها میتواند جلوی سفتهبازی در این بخش را بگیرد؟

تا حدودی شاید. کنترل اجاره که با عنوان تثبیت اجاره نیز شناخته میشود، اقدامی سیاستی است که دولتها برای تنظیم اجارهای که مالکان باید از املاک مسکونی دریافت کنند، به اجرا درمیآورند. اقتصاددانان دیدگاههای مختلفی در مورد کنترل اجاره دارند: اقتصاددانان نئوکلاسیک عموماً با کنترل اجاره مخالفاند و معتقدند سازوکارهای بازار را مخدوش میکند و ناکارآمدی حاصل آن است. این نظریه معتقد است که کنترل اجاره، عرضه مسکن اجارهای را کاهش میدهد، زیرا مالکان انگیزه کمتری برای سرمایهگذاری در املاک اجارهای خواهند داشت. پس، به باور آنان، کنترل اجارهبها میتواند به کمبود مسکن منجر شود. اقتصاددانانی مثل میلتون فریدمن یا فردریش هایک، و خیل اقتصاددانان مکتب شیکاگو یک قدم جلوتر با شدت بیشتری با کنترل اجاره مخالفاند. آنها استدلال میکنند که کنترل اجاره با نیروهای طبیعی عرضه و تقاضا تداخل دارد. برخی کینزیها هم منتقد کنترل اجارهبها هستند. آنها قبول دارند که کنترل اجارهبها برای مستاجران کمدرآمد در شرایط خاص تسکین کوتاهمدت ایجاد میکند، با این حال، هشدار میدهند که کنترل اجاره بهتنهایی راهحل جامع برای ارتقای استطاعت مالی متقاضیان مسکن نیست. البته اقتصاددانان کینزی معروفی چون جوزف استیگلیتز یا پل کروگمن برای کنترل اجاره، به ویژگیهای خوب و بد هر دو قائل هستند. اقتصاددانان نهادگرا هم از سیاستهای متناسب طراحیشده کنترل اجاره با این استدلال حمایت میکنند که کنترل اجاره از مستاجران آسیبپذیر در برابر افزایش اجاره محافظت میکند. من در شرایط فعلی کنترل اجاره را خیلی عملی و اجرایی نمیدانم. دولت ضعیفتر از آن است که بتواند این سیاست را اجرایی کند.

آیا با وضع مالیات سرمایهای بر املاک و مستغلات موافق هستید؟

موافق مشروطم. واضح است که زمین و مستغلات در اقتصاد ایران محمل اصلی سفتهبازی و سوداگری در ۶۰ سال گذشته بوده است. از محل این سفتهبازیها سودهای کلانی برده شده است. میدانیم که با وجود این سودها، اقتصاد کلان منتفع نشده، چرا که اگر قیمت زمین هزار برابر هم شود، یک شغل در کشور ایجاد نمیشود. بنابراین، وضع مالیات بر ارزش مازاد (عایدات سرمایهای) زمین و مستغلات قطعاً بسیار ضروری است، مشروط به اینکه قواعد درست آن رعایت شود، یعنی از تورم مالیات نگیریم. اگر من خانه صدمتری خودم را امروز بفروشم، و بعد از پرداخت مالیات در همین روز نتوانم خانه صدمتری مشابهی در مجاورت خانه قبلی بخرم، پس یک جای کار میلنگد؛ مالیات تورم را پرداختهام.

در مورد مالیات بر خانههای خالی با توجه به اینکه سیاستگذار تاکنون موفق به اجرای آن نشده است، چه نظری دارید؟

چندین کشور برای تسهیل معضل «استطاعت مالی» در بخش مسکن، اشکال مختلفی از مالیات بر مسکن خالی را اعمال کردهاند: در ونکوور و تورنتوی کانادا مالیات خانههای خالی در سال 2017 به تصویب رسید. فرانسه (پاریس) در سال 2015، کره جنوبی در سال 2019، ایرلند در سال 2015، ایالت ویکتوریای استرالیا در سال 2017، و ایالاتمتحده (کالیفرنیا) در سال 2019، مالزی در سال 2014 و... مالیات بر املاک مسکونی خالی را اعمال کردهاند. روسیه هنوز مالیات بر خانههای خالی نبسته، اما قبل از حمله به اوکراین، پیشنهادهایی برای اجرای مالیات بر املاک خالی در شهرهای مسکو و سنپترزبورگ وجود داشت. نگاهی به گزارش اداره ملی آمار چین در این مورد جالب است. این اداره میگوید که در سال 2016، حدود 130 میلیون واحد مسکونی خالی در چین وجود داشته که ۱۷ درصد از کل موجودی مسکن را تشکیل میداده؛ در سال 2021، تعداد این واحدهای خالی به 165 میلیون واحد میرسد که ۱۹ درصد از کل موجودی مسکن آن کشور بوده است. کاهش رشد اقتصادی، ظهور «شهرهای ارواح،» و افزایش سرمایهگذاری در املاک و مستغلات برای ذخیره ثروت به جای مصرف دلایل اصلی این تعداد خانه خالی ذکر شده است. خانههای خالی به بروز مشکلات اجتماعی هم منجر شده و به افزایش بیخانمانی و کاهش کیفیت زندگی برای بسیاری از مردم منجر شده است. دولت چین از مشکل واحدهای مسکونی خالی آگاه است و برای منصرف کردن مردم از نگهداری املاک خالی، در سال 2021 مالیات آزمایشی بر مسکنهای خالی بست، و فراتر از آن با محدودیتهای خرید خانه از سوی یک فرد یا خانوار و تعیین سقف قیمت، برای کنترل قیمت املاک و مهار سفتهبازی در شهرهای بزرگ تلاش میکند. البته چین همزمان به دنبال ترویج و توسعه بازارهای اجاره و نوسازی و تغییر کاربری مسکنهای خالی است. در مورد مالیات بر واحدهای خالی در ایران حداقل میشود این را پرسید که غیر از اخذ مالیات، دولت چه کاری میخواهد بکند. چون مسکن کالایی اجتماعی و سرپناه است، در شرایط عادی در کشورهای اروپایی سعی میشود سطح عرضه بالاتر از تقاضا نگه داشته شود. مثلاً در آلمان گفته میشود سیاست آن است که عرضه هشت درصد بالاتر از تقاضا باشد؛ دولت هروقت احساس کند بخش خصوصی به قدر کفایت مسکن تولید و عرضه نمیکند، از شهرداریها بهویژه برای ساخت مسکن اجتماعی کمک میگیرد. حداقل در این موارد، نباید بر مازاد عرضه در بازار، مالیات بست. به هر حال کلاً مخالف این مالیات نیستم، اما متاسفانه معتقدم که بسیار بد اجرا خواهد شد، و اجرای آن هدفی جز اخذ مالیات را دنبال نخواهد کرد.

بسیاری از اقدامات که میفرمایید امروز به نظر نمیرسد در دسترس دولت باشد. آیا دولت سیزدهم حداقل میتواند کاری کند که بودجه زیاد نخواهد و به نفع بخش ساختمان باشد؟

شفافیت و افشای دادهها از سوی دولت هم نقش مهمی در کاهش قیمت مسکن دارد، چرا که دادههای شفاف در مورد قیمت مسکن، نرخ اجاره، روند عرضه و تقاضای مسکن و...، درک روشنی از وضعیت فعلی بازار مسکن به سیاستگذاران میدهد تا سیاستهای موثرتری اتخاذ کنند؛ یعنی تصمیمات مبتنی بر شواهد بگیرند و تاثیر سیاستهای موجود را ارزیابی کنند. دادههای شفاف کمک میکند تا مناطق و گروههای جمعیتی که بیشترین نیاز را به مسکن دارند، سریعتر شناسایی شوند؛ تاثیر سیاستهای خود را بهتر تحلیل کنند؛ و در قبال اقدامات خود پاسخگو باشند. در دسترس بودن و شفافیت دادهها به کارایی بازار، خریداران، فروشندگان و انبوهسازان هم کمک میکند که تصمیمات آگاهانهتری بگیرند، عملکرد بهتر و رقابتیتر داشته باشند، اعتماد سرمایهگذاران افزایش یابد، و نوآوری مبتنی بر داده بیشتر شود. دادههایی چون قیمت و شاخص قیمت زمین و مسکن؛ نرخها، و روندهای اجاره از قبیل امکانپذیری اجاره؛ عرضه مسکن از نظر تعداد واحدهای مسکونی موجود برای فروش، اجاره، و نرخ ساختوساز مسکن جدید؛ دادههای درآمد خانوار؛ دادههای وام مسکن از قبیل نرخ بهره، الزامات پیشپرداخت، و سطح دسترسی مالی خانوارها؛ دادههای جمعیتی مانند سن، اندازه و ترکیب خانوار؛ دادههای سیاستی و حمایتی دولت؛ نرخهای مسکن خالی، شاخص در استطاعت بودن مسکن؛ همه و همه به تصمیمگیریهای فعالان بخش، دولت و شهرداریها کمک میکند. اگر همین تولید و انتشار اطلاعات شفاف وجود داشت، امروز شاهد این همه واحدهای تجاری مازاد و خالی در کلانشهرها نبودیم، و شاید به جای آنها واحدهای مسکونی کوچک ساخته میشد. اما چون تا پیش از این مدیریت شهری صرفاً به دنبال کسب درآمد بوده، وجود واحدهای مسکونی لوکس مازاد یا واحدهای مازاد تجاری در شهرها را برای سرمایهگذاران بخش شفاف نمیکرده است. با این کار اجازه داده ساخت واحدهای تجاری بیش از ظرفیت شهر ادامه پیدا کند. این شفافسازی در اختیار شهرداری و شوراست و هزینهای هم ندارد. این سنت را شورای شهر و شهرداریها میتوانند رواج دهند که انتشار آمار شفاف به یک اصل بدل شود تا از مازاد ساختوسازها جلوگیری شود. در شرایطی که کشور به یک میلیون دلار خود هم نیاز دارد، به برآورد من حداقل حدود ۱۳۰ میلیارد دلار خانه خالی و تجاری مازاد بهویژه در کلانشهرهای کشور داریم. در مجموع، قبول دارم که میشود کارهای اصلاحی کوچکی کرد، ولی پیشنیاز کار اصولی، اصلاح در کلانِ اقتصاد، اصلاح سیاستها در سطح حاکمیت، و بهبود مناسبات بینالمللی ایران است.