حبابیاب «مسکن»

نظرات متضاد درباره آینده قیمت ملک چه میگویند؟

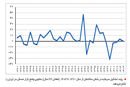

فرید قدیری: تقریباً همه رابطههای قدیمی و معنادار در بازار ملک (حوزههای معاملات مسکن، زمین، اجاره و ساختوساز در شهر تهران)، به هم خورده و طی یک سال و نیم اخیر رکوردهای عجیب و بعضاً بیسابقه، یکی پس از دیگری در حال ثبت شدن در صفحهنمایش نبض مسکن است. تا پیش از جهشهای سریالی قیمت مسکن یعنی قبل از دوره «اوایل سال 97 تا همین الان»، اهل فن در این بازار همواره میتوانست از روی الگوهای رفتاری متغیرهای اقتصاد مسکن در دوونیم دهه اخیر، خط و جهت آینده قیمتها و همینطور نبض معاملات یا تیراژ ساختوساز را پیشبینی کند یا دستکم سناریوهای محتمل برای کوتاهمدت و میانمدت را با اعتمادبهنفس بالا برای فعالان این بازار ترسیم کند. الگوی قدیمی میگوید، بازار معاملات خرید واحد مسکونی معمولاً حدود دو سال وضعیت رونق را تجربه میکند. در آن فاز، نبض معاملات مثلاً در شهر تهران با فروش ماهانه حداقل 13 تا 15 هزار واحد مسکونی به شکل طبیعی کار میکند. رونق خرید آپارتمان با ورود تقاضای مصرفی به بازار (پس از پایان تخلیه حباب مسکن یا تجربه یک دوره ثبات یا کاهش قیمت اسمی و البته کاهش قیمت واقعی مسکن) شروع میشود اما در میانه فاز رونق، به دلیل صعودی شدن قیمتها، تقاضای سرمایهای نیز زیاد میشود تا اینکه در نهایت با جهش قیمت و بروز التهابات تورمی، ابتدا خریداران مصرفی و بعد از آن، غالب تقاضا از بازار خارج میشود؛ این شروع رکود معاملات ملک و آغاز فرآیند فرود منحنی تورم مسکن تا سطحی پایینتر از تورم عمومی یا حتی منفی شدن نرخ رشد قیمت اسمی در طول سه سال یا بیشتر است. آخرین بار که این الگوی رونق و رکود در بازار مسکن شهر تهران رقم خورد سالهای 90 تا اواسط 96 بود که دو سال اول یعنی از اوایل 90 تا اوایل 92، فرآیند رونق معاملات توام با جهش 70درصدی قیمت آپارتمان اتفاق افتاد و بعد از آن، بازار تا نیمه 96 تقریباً در رکود نسبی معاملات توام با ثبات یا کمنوسانی قیمت به سر برد. حتی در سال 94 میانگین قیمت یک رشد منفی بسیار خفیف (نیم درصد) را به خود دید. ثبات نسبی قیمت مسکن در سالهای 93 تا ابتدای 96 به گونهای بود که میانگین قیمت هر مترمربع آپارتمان طی سه سال، حولوحوش چهار میلیون تومان قرار داشت. اکنون اما آن الگوی رفتاری در بازار مسکن شهر تهران دیده نمیشود. از یک طرف، دوره پیشرونق و رونق معاملات خرید آپارتمان در پایتخت به حداکثر نیمسال کاهش پیدا کرده است بهطوری که در ماههای پایانی سال 96 بازار شاهد خروج از رکود معاملات و افزایش میل به خرید واحد مسکونی از سمت تقاضای مصرفی شد اما طولی نکشید که این پیشرونق و رونق بعد از آن به سمتی رفت تا شرایط برای این دسته از خریداران تغییر کند بهطوری که نبض معاملات درست قبل از پایان نیمه اول 97 رو به کاهش گذاشت و علائم اولیه رکود معاملاتی خیلی زودتر از دورههای قبل (اتفاق بیسابقه به لحاظ الگوهای رکود و رونق) در بازار ظاهر شد. از نیمه سال 97 به بعد، هر چقدر زمان گذشت و دگرگونی در بازار مسکن شدت بیشتری گرفت، بهت و حیرت طیف فعال در بازار مسکن و حتی ناظران (کارشناسان اقتصادی) و تماشاچیها (افرادی که به خاطر بد شدن شرایط از بازار خارج شدند) بهصورت تصاعدی افزایش یافت. وضعیت امروز بازار ملک در تهران - و به احتمال خیلی زیاد در همه کلانشهرها و شهرهای بزرگ- را میتوان در چهار عبارت خلاصه کرد: «خریدار مصرفی خانه تقریباً از صحنه معاملات حذف شده است»، «پرشهای سریالی قیمت به دو دلیل مشخص ادامه پیدا کرده است»، «رکود سنگین معاملات خرید آپارتمان شامل تقاضای سرمایهای نمیشود» و «سرخوردگی بسازوبفروشها از فروش فرسایشی موجب پایداری رکود ساختمانی شده است». بررسیهای جامع درباره رفتار یک سال و نیم اخیر فعالان بازار مسکن و از آن مهمتر، رصد وضعیت متغیرهای بازار نشان میدهد: افرادی که بازار مسکن برایشان به هر دلیل مهم است (چه آنهایی که قصد خرید و فروش دارند و چه افرادی که در حال سرمایهگذاری ملکی هستند)، چون قادر به تشخیص «تغییر شرایط» نیستند و الان را با دورههای قبل مقایسه میکنند و در عین حال نگاه تکبعدی دارند (بعضاً از تاثیر و ارتباط تحولات بیرونی بازار خرید مسکن غافل هستند)، نمیتوانند درباره معماهای ریز و درشتی که این روزها در حوزه ملک تولید میشود به پاسخ قابل قبول برای خود برسند. بزرگترین معما در عصر جدید بازار مسکن «وجود یا نبود حباب در قیمت آپارتمان» است. دو مواجهه از سمت فعالان بازار مسکن با این معما رخ داده است. یک دسته معتقدند قیمت مسکن حباب دارد و بنابراین کاهش قیمت ملک و تخلیه حباب حتمی است. در سمت مقابل اما گفته میشود قیمت واحدهای مسکونی متناسب با آنچه باید، جهش پیدا کرده است و این بازار حباب ندارد. به نظر میرسد برای پاسخ دادن به این معما میتوان از سه مسیر عملیات حبابسنجی را انجام داد. مسیر اول، استفاده از دستگاه مخصوص و قدیمی تشخیص حباب مسکن است. این دستگاه با استفاده از نسبت میانگین قیمت مسکن به میانگین اجارهبها کار میکند، بهطوری که مطابق روند و رابطه متعارف بین قیمت و اجاره، چنانچه نتایج این حبابسنجی نشان دهد عدد حاصل از نسبت میانگین قیمت هر مترمربع واحد مسکونی به متوسط اجارهبهای سالانه هر مترمربع آپارتمان از سطح 24 تا 25 بیشتر باشد در این صورت دستگاه، علامت حبابی بودن قیمت را نشان میدهد و باید انتظار داشت حباب قیمتی به یکی از دو شکل ممکن، فروکش کند. در شکل اول، سرعت رشد قیمت مسکن از سرعت رشد اجارهبها کمتر خواهد شد و در شکل دوم روند رشد قیمت متوقف میشود. نسبت P به R (قیمت به اجاره) در بازار مسکن تهران در بهار امسال به عدد 26 رسید که البته در زمستان سال گذشته این عدد میانه فصل به عدد 30 هم نزدیک شده بود. در یکی، دو ماه اخیر با توجه به اینکه آمار رسمی از اجارهبها هنوز منتشر نشده اما با محاسبه برآوردی متوسط اجارهبهای آپارتمانها در تهران میتوان تخمین زد عدد حاصل از نسبت قیمت به اجاره مسکن بار دیگر به مرز 30 رسیده است که خیلی فراتر از سقف متعارف خود است. با این لحاظ میتوان گفت قیمت مسکن دارای حباب قیمتی است. البته این در شرایطی است که سرعت رشد اجارهبها در تهران و همه شهرها از سقف مجاز تعیینشده توسط دولت، امکان عبور ندارد و شرایط اقتصادی اجارهنشینها نیز با پیشنهادهای موجران همراهی نخواهد کرد. ضمن آنکه معمولاً روند رشد اجارهبها از دامنه نوسانی کمتری در مقایسه با رشدهای تند قیمت مسکن برخوردار است. اما با این حال تست حباب مسکن از اولین مسیر، وجود حباب قیمتی را تایید میکند. مسیر دوم برای تشخیص حباب قیمتی، بررسی رابطه بین بازدهی بورس و ارز و مسکن است. رابطه نسبی قیمتها بین بازارهای مختلف بهخصوص بازارهایی که در مقاطع زمانی متفاوت، رقیب یکدیگر برای جذب سرمایهها و نقدینگی هستند به گونهای است که اگر سرعت رشد قیمت در یکی، از دیگری جلو بزند میتوان انتظار داشت در آینده با تغییر سرعت قیمت در یکی یا هر دو، رابطه بلندمدت ازدسترفته، مجدداً احیا شود. طی سنوات گذشته، بازدهی بازار سرمایه (بورس) همواره از مسکن بیشتر بوده است. متوسط بازدهی «بورس» طی سالهای 72 تا 98 رقمی معادل 5 /38 درصد و همین شاخص برای «مسکن» 7 /25 درصد بوده است. بنابراین فارغ از وضعیت یک سال و نیم اخیر بازدهیها، محرز است که سرعت رشد شاخص در بازار سرمایه همواره بیشتر از سرعت رشد قیمت مسکن است. اما این فاصله نسبی در حال حاضر به هم خورده است بهطوری که سال گذشته، بازدهی بورس رقمی معادل 188 درصد و تورم مسکن رقمی معادل 62 درصد شد. همچنین در پنج ماه اول امسال، باز هم سرعت رشد بازدهی بورس از مسکن بسیار جلوتر بود بهطوری که شاخص در بازار سهام در فاصله فروردین تا مرداد 243 درصد افزایش پیدا کرد اما در بازار مسکن، میانگین قیمت آپارتمانهای تهران در معاملات انجامشده رشد 48درصدی پیدا کرد. این وضعیت بیانگر آن است که رابطه بورس و مسکن به گونهای شده که یا شاخص در مسیر کاهش باید به قدری حرکت کند تا نسبت بازارها مجدداً احیا شود یا سرعت رشد قیمت مسکن باید افزایش پیدا کند. اما در وضعیت فعلی و بر این اساس، بازار مسکن از بورس جا مانده است. به این ترتیب شاید عملیات حبابسنجی از این مسیر، پاسخ منفی درباره وجود حباب ارائه کند. در ماههای گذشته از سال جاری بخش زیادی از انتظارات تورمی در بازار مسکن که منجر به شارژ فرآیند جهش قیمت شد، از بازار سرمایه نشات گرفت. هیجان مثبت در بورس تهران باعث شد از یکسو تقاضا برای فروش واحد مسکونی در بنگاهها کاهش پیدا کند و حتی فروشندههای قبلی هم انصراف بدهند و از سوی دیگر تقاضای سرمایهای در بازار ملک با این دیدگاه که بازدهی بورس روی مسکن اثر خواهد گذاشت، مصممتر از قبل برای خرید ملک اقدام کرد. در حقیقت، جهشهای قیمتی حداقل یک سال و نیم اخیر در بازار مسکن عمدتاً تحت تاثیر انتظارات تورمی مرتبط با بازدهی بازارهای رقیب بود. موتور تورم مسکن با دو منبع تغذیه (یکی تحولات بازارهای رقیب و دیگری کمبود عرضه آپارتمان نوساز ناشی از پنج سال رکود ساختوساز) فعال بوده و الان هم هست. اگر ذهن فعالان بازار مسکن به سال 97 و نیمه دوم 98 مراجعه کند و تغییر و تحولات و حتی رفتار خریدار و فروشنده آپارتمان را بازیابی کند مطلع خواهد شد پارسال و سال قبل از آن، این بازار ارز و شوکهای دلاری بود که باعث شد انتظارات تورمی در بازار مسکن تقویت شده و افزایش پیدا کند. آن زمان تورم مسکن واکنش ماهانه و تا حدودی منظم به جهش قیمت ارز نشان میداد. سال 97، بازدهی دلار با فاصله خیلی زیاد، بالاتر از تورم مسکن ایستاد (166 درصد در برابر 70 درصد). همان فاصله، زمینه را برای جهش قیمت مسکن در سال 98 به وجود آورد. الان اما این بورس است که به تورم مسکن فرصت داده است. با این حال مسیر سوم برای حبابسنجی قیمت مسکن، نتیجهای همجهت با مسیر دوم و متفاوت از مسیر اول را نمایش میدهد.

در این مسیر عملیات حبابسنجی از روی رابطه قدیمی و کنونی قیمت زمین و قیمت مسکن انجام میشود. عدد حاصل از نسبت میانگین قیمت زمین مسکونی به متوسط قیمت واحد مسکونی در شهر تهران طی سالهای گذشته حول و حوش 1 /1 بوده است. اما این نسبت، سال گذشته به خاطر جهش شدید قیمت زمین به 4 /1 رسید. بهار امسال این گسل ملکی شدیدتر شد و به 5 /1 رسید. به نظر میرسد در ماههای تابستان نیز به خاطر عطش خریدهای سرمایهای در بازار ملک کلنگی در تهران، باز هم تورم زمین، تورم مسکن را جا گذاشته باشد. بنابراین، رابطه قیمت زمین و قیمت مسکن هم همچون بقیه روابط، به هم خورده است. معنی وضع موجود آن است که فاصله ازدسترفته بین قیمت زمین و قیمت مسکن باید دیر یا زود احیا شود و این بازیابی ممکن است با ثابت شدن قیمت زمین یا کمتر شدن سرعت رشد آن در مقایسه با تورم مسکن، اتفاق بیفتد. بنابراین آنچه از روی این رابطه محرز است این است که از این منظر قیمت مسکن بعید است حباب داشته باشد. در کنار این سه مسیر، یک مولفه مهم دیگر نیز باید مدنظر طیف فعال در بازار مسکن برای تحلیل بهتر آینده بازار قرار بگیرد و آن «سلب قدرت خرید متقاضیان مصرفی» است. قدرت وام مسکن مخصوص خانهاولیها هم در تهران و هم در سایر کلانشهرها به سه مترمربع سقوط کرده است! این شاخص قبل از شروع جهش 5 /2ساله اخیر، حدود 20 مترمربع بود که البته همان زمان هم، قدرت آنچنانی به حساب نمیآمد اما مناسب ارزیابی میشد. در حال حاضر که فایل آپارتمانهای زیر 60 مترمربع به طلای بازار مسکن تعبیر میشود و تقریباً نایاب است، افت شدید قدرت وام مسکن، بیشتر نمایان شده است. این واقعیت تلخ خود بیانگر سخت بودن شرایط در ماههای آتی برای ادامه جهش قیمت مسکن است. اما چنانچه وضعیت بازار سهام ناپایداری قابل توجهی پیدا کند و تمایل سرمایهها به سمت بازار ملک پررنگ شود، در این صورت اوضاع طور دیگری رقم خواهد خورد. سکه و مسکن، دو بازار احتمالی جایگزین برای بخشی از بورسبازها هستند.