روزنه امید

بهبود رتبه اعتباری چه دردی از اقتصاد ایران دوا میکند؟

ریشه ایجاد مفهوم رتبه اعتباری برای کشورها، به همان دوگانه همیشگی در تصمیمات اقتصادی کنشگرها برمیگردد؛ بازده در مقابل ریسک. هرقدر ریسک یک اقدام اقتصادی بیشتر باشد، کنشگر عقلانی، که معمولاً ریسکگریز تلقی میشود، بازده بیشتری طلب میکند تا ریسک وارده مورد پوشش قرار گیرد.

ریشه ایجاد مفهوم رتبه اعتباری برای کشورها، به همان دوگانه همیشگی در تصمیمات اقتصادی کنشگرها برمیگردد؛ بازده در مقابل ریسک. هرقدر ریسک یک اقدام اقتصادی بیشتر باشد، کنشگر عقلانی، که معمولاً ریسکگریز تلقی میشود، بازده بیشتری طلب میکند تا ریسک وارده مورد پوشش قرار گیرد.

در واقع تفاوت بازده یک گزینه کممخاطره و یک گزینه پرمخاطره، برای وی نقش بیمه را ایفا میکند. دلیل اینکه کنشگر ریسکگریز به افزایش متناسب انتظارش از بازده اقدام نمیکند بلکه انتظار بازدهی مضاعف را دارد، ریشه در همان ریسکگریزی دارد. به عبارت بهتر، اگر یک فعالیت اقتصادی بارها از سوی یک کنشگر تکرار میشد، بازده متوسط حاصله از گزینه پرمخاطره و کممخاطره، به همان متوسط بازده نزدیک میشد و عنصر ریسک به خودی خود تصحیح میشد. اما از آنجا که اکثر کنشگرهای اقتصادی، حتی سرمایهگذاران خبره، معمولاً در محاسبات خود، منافع کوتاهمدت و میانمدت را بهینه میکنند، در عمل رفتار ریسکگریز از خود بروز میدهند.

دقیقاً به همین دلیل است که یکی از مهمترین پارامترهای تصمیم برای سرمایهگذاران در مورد ورود به بازار یک کشور، داشتن تحلیلی دقیق از میزان ریسک ورود و توانایی آنها در خروج از بازار در صورت لزوم است. ریسک، اگرچه در وهله نخست مفومی ساده و نسبتاً سرراست به نظر میرسد، اما در عمل برآورد آن بسیار سخت است؛ خصوصاً از این منظر که در تحلیل ریسک، اکثر قریب به اتفاق عناصر سازنده آن به آینده بستگی داشته و ماهیتی غیرقطعی دارند.

از اینرو هرگونه نااطمینانی از شرایط آینده و عدم قطعیت، نقشی مضاعف در افزایش ریسک ایفا میکند. اگرچه شرکتها و موسسات مختلف اعتبارسنجی، بسته به موارد استفاده از رتبهبندی، عوامل متفاوتی را در تحلیل ریسک در نظر میگیرند، اما در نگاهی کلی میتوان مهمترین عوامل موثر در برآورد مخاطره کشورها را اینگونه برشمرد: توان مالی کشور و اراده سیاسی موجود در هیات حاکمه آن برای بازپرداخت بدهیها، میزان حمایت دولت از اصل سرمایه در سرمایهگذاری مستقیم خارجی، میزان حاکمیت قانون و قوت پیشبرد قراردادها.

در مواردی خاص مانند کشور ما، عواملی مانند تحریمها و شرایط خاص سیاسی حاکم بر منطقه نیز نقش پیدا میکنند. به عنوان مثال، انبوهی از تحریمهای اولیه و ثانویه که به صورت یکجانبه (عموماً از جانب آمریکا)، چندجانبه (عموماً از جانب اتحادیه اروپا) و بینالمللی (سازمان ملل) اعمال شدهاند و بخشی از آنها رفع شده، بخش دیگری تعلیق شده و بخش سوم هنوز برقرار هستند، در مجموع فضای مبهم و پیچیدهای را به وجود آورده است که انگیزه ورود سرمایهگذار خارجی را با وجود جذابیت و بازده بالای بازار ایران، بهشدت کاهش میدهد و ریسک اکوسیستم اقتصادی کشورمان را در منطق محاسبهگر وی افزایش میدهد.

ممکن است این سوال مطرح شود که اصولاً میزان پیشبینیپذیری آینده چقدر است و چرا در تصمیم برای ورود به یک بازار، چنین رتبهبندیهایی نقش حیاتی دارند؟ باید این نکته مهم را در نظر گرفت که سرمایهگذاری نهادی با سرمایهگذاری شخصی تفاوت فراوانی دارد. ممکن است شخص یا شرکت

خصوصی که ریشه در شراکت تعداد معدودی دارد، به شهود دست اول و مستقیمِ خود از یک بازار بهای بیشتری داده و آن را مبنای تصمیم برای ورود یا عدم ورود قرار دهد. اما سرمایهگذاران بزرگ که عموماً از جنس نهادهای اصلی حاضر در بازار مالی از قبیل بانکها، بیمهها و صندوقهای بازنشستگی هستند، نظام تصمیمگیری پیچیدهای دارند که در آن سعی شده تضاد منافع بین مدیران نهاد با سهامداران آن برطرف شود. در نتیجه، تصمیمات عموماً

از منطق خاصی تبعیت میکنند و باید مستند به اسنادی از قبیل اساسنامه، امیدنامه، تصمیمات مجمع عمومی، هیات مدیره، کمیتهها و... باشند.

در نتیجه، در چنین فضای تصمیمی نقش رتبهبندی اعتباری پررنگ شده و خود به عنوان عامل حمایتگر از تصمیمگیرنده عمل میکند.

به عبارت بهتر، در صورتی که در یک سرمایهگذاری که از منظر تحلیل ریسک وضعیت مناسبی دارد، ریسکهایی که بالاتر مورد اشاره قرار گرفت اتفاق افتاده و اصل یا فرع سرمایه از دست برود، برای مدیران بار حقوقی، کاهش حسن شهرت و... آن تصمیم، کمتر از حالتی خواهد بود که اصولاً منبعی مستقل برای رتبهبندی ریسک وجود نداشته باشد.

با این تفاصیل، باید اقدام کمیته رتبهبندی ریسک کشورهای دنیا در سازمان همکاریهای اقتصادی و توسعه (OECD) را به فال نیک گرفت.

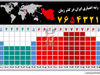

تحلیلها و پژوهشهای صورتگرفته در این سازمان مهم که دفتر اصلی آن در پاریس مستقر است و دارای حدوداً 35 عضو، عموماً از اقتصادهای پیشرفته و متعهد به بازار رقابت آزاد، است نقش مهمی در تصمیمگیری سرمایهگذاران بینالمللی دارد. تا چند سال پیش، رتبه ایران در این دستهبندی، هفت یعنی بالاترین سطح ریسک بود. کاهش این ریسک به شش و در ادامه به پنج، میتواند نقش مهمی در کاهش تضاد منافع در سرمایهگذاران نهادی ایفا کرده و آنها را به ورود به بازار ایران ترغیب کند.

البته نباید بیش از حد خوشبین بود. در تحلیل ریسک کشورها، مسائلی مانند تحریم، روابط با همسایهها، میزان تنش در منطقه و... نقش دارد. اما فرض کنید که ایران مستقل از این موضوعات و بر مبنای متغیرهای داخلی تحلیل ریسک مانند حاکمیت قانون و احتمال اعلام ورشکستگی دولت و... رتبهای مانند سوئیس میداشت. آیا این به خودی خود منتهی به افزایش جریان ورود سرمایه به کشور، کاهش نرخ سود اوراق قرضه منتشره از سوی دولت ایران در بازارهای بینالمللی و... میشد؟ به باور من پاسخ به این سوال منفی است. بازار ایران هر قدر هم جذاب باشد، در مقابل بازار و مجموع فرصتهای موجود در دنیا و حتی در خاورمیانه، محدود و کوچک است.

اگر یک سرمایهگذار محیط فعالیت اقتصادی در ایران را بسیار مناسب دانسته و ریسک سرمایهگذاری را نیز کم ارزیابی کند اما بداند که ورود به بازار ایران، ممکن است در آینده برای وی چالشهای حقوقی و سیاسی متعدد ایجاد کرده و شانس فعالیت در سایر کشورها را کم کند، ممکن است در تصمیم خود به اصل ورود تجدید نظر کند.

برای فهم بهتر نکته فوق، هیچ چیز بهتر از این مثال نمیتواند گویا باشد: مودی، اساندپی و فیچ سه موسسه معتبری هستند که در دنیا برای کشورها، خصوصاً از نظر میزان بدهیهای دولتی و توان دولتها در بازپرداخت آن، رتبهبندی اعتباری منتشر میکنند. دو موسسه از میان این سه، اصولاً ایران را در جدول رتبهبندی لحاظ نمیکنند و سطر ایران در جدول آنها خالی است. جالب آنکه، فیچ که ایران را رتبهبندی میکند، درجه B+ را برای کشورمان در نظر گرفته است. اگرچه این درجه چندان مناسب نیست، اما از بسیاری از کشورهای دیگر حاضر در لیست بهتر است. در نتیجه، مشکل اساسی این نیست که دو موسسه دیگر، ایران را آنچنان دارای ریسک تشخیص دادهاند که اصولاً اقدام به رتبهبندی آن نکردهاند. بلکه به علت ماهیت آمریکایی این شرکتها، اصولاً امکان معامله و سرمایهگذاری در ایران اینقدر غیرممکن است که اصولاً رتبهبندی صورت نگرفته است. البته دلیل اصلیتر را باید از ترس این موسسات از تحریمهای آمریکا جستوجو کرد. منابع در دسترس برای راستیآزمایی این موضوع اندک است؛ اما همین منابع اندک به قدر کافی گویاست. به عنوان نمونه دیوید لوی، از مدیران مودی، در همان سال 2002 که تحریمهای بینالمللی آغاز نشده بود و تنها تحریمهای یکجانبهای از سوی آمریکا برقرار بود، به صراحت اعلام کرد که به علت دغدغههای مرتبط با تحریم، دیگر رتبهبندی اعتباری ایران از سوی این موسسه بهروز نمیشود. جالب آنکه در تاریخ صدساله این موسسه، این اولین بار بود که فرآیند رتبهبندی یک کشور به علت تحریمهای موجود متوقف میشد. مثال فوق به خوبی نشان میدهد که تحریمها میتواند چه اثری در ذهنیت و عملکرد کنشگران اقتصادی داشته باشد. موسسهای که قرار بوده است ایران را از منظر ریسک سرمایهگذاری رتبهبندی کند، و علیالقاعده در آن رتبهبندی عامل تحریمها را نیز در نظر خواهد گرفت، خود در تحلیل ریسک کسبوکارش به این نتیجه رسیده که این رتبهبندی را به علت ریسکی که به موسسهاش تحمیل میشود انجام ندهد!

تغییر رتبه ایران در دستهبندی که از سوی سازمان همکاریهای اقتصادی و توسعه ارائه شده است، مثبت و گامی رو به جلو تلقی میشود؛ اما نمیتوان انتظار داشت که نفس این اقدام، دغدغههای حقوقی شرکتها و بانکهای بزرگ برای ورود به بازار ایران را حل کند. بگذارید مثالی دیگر را بررسی کنیم؛ پس از تصویب و اجرای برجام، انتظار عمومی بر این بود که حتی اگر بانکهای بزرگ و شناختهشده اروپایی وارد معامله با ایران نمیشوند، حداقل بانکهای متوسط و کوچک به زودی ورود پیدا خواهند کرد؛ اما این اتفاق رخ نداد.

بسیاری در ایران گمان میکنند که تنها دلیل این موضوع، تحریمهای آمریکا و ترس از جریمه و محرومیت و... بوده است. نکته مهمی که در این میان فراموش میشود، این است که پس از بحران مالی سال 2008، استانداردهای نظارتی و اجرایی حاکم بر بانکها و موسسات مالی دنیا دچار تحول اساسی و سختگیریها و میزان شفافیت دوچندان شد.

از اینرو، حتی اگر تحریمی برقرار نباشد، ارتباط بین شبکه بانکی ایران، که بسیاری از اعضایش بانکهای نیمهورشکسته با استانداردهای قدیمی و صورتهای مالی ناشفاف و سودهای موهومی هستند، با شبکه مالی بینالمللی کاری سخت و پرمخاطره برای طرف خارجی خواهد بود.

به عبارت بهتر، در این دورانِ غیبت چندساله ایران از ارتباط تجاری و مالی با دنیا و خصوصاً اروپا، تحولات بزرگی در نظام بانکداری اتفاق افتاده است که ربطی به ایران و تحریمهایش نیز نداشتهاند.

اگر دولت ایران خوشقولترین دولت در ایفای تعهداتش باشد و مثلاً سرمایهگذاران مطمئن باشند که امکان نکول در مورد اوراق قرضه ارزی منتشره از سوی ایران وجود ندارد، باز هم مشکلات نظام بانکی ایران به عنوان ریسک بر سر راه این معامله قرار میگیرد و رتبه ایران در ذهن سرمایهگذار را کاهش میدهد.

بازار ایران، از مولفههای فراوانی برخوردار است که بالقوه جذاب هستند: نیروی کار جوان، جمعیت و مساحت و درآمد سرانه قابل توجه، منابع طبیعی فراوان و.... از اینرو در حالت طبیعی باید مانند مسابقه بر سر خرید یک تابلوی هنری، بین سرمایهگذاران رقابت شدیدی برای ورود به ایران وجود داشته باشد. صنعت نفت ما بهتنهایی، قابلیت جذب صدها میلیارد دلار سرمایهگذاری خارجی را داراست.

آنچه در این میان مانع از برقراری این مسابقه شده و بازار را از سرمایه خارجی تقریباً خالی کرده است، ملغمهای است از مشکلات حقوقی و مقررات غیررقابتی، و مهمتر از آن اوضاع مبهم در مورد وضعیت فعلی و آینده تحریمهای غیرمنصفانهای که علیه ایران اعمال شدهاند.

تا وقتی که در گام اول این تحریمها به طور کامل و غیرمشروط برطرف نشوند، و در گام بعدی نظام بانکی با استانداردهای روز دنیا منطبق نشود، و در گام نهایی شهود و ذهنیت سرمایهگذار مبنی بر منزوی و استثنایی بودن ایران زدوده نشود، نمیتوان انتظار داشت که چراغ سبزهایی از قبیل تغییر رتبهبندی ایران به خودی خود باعث حرکت ماشین سرمایهگذاری خارجی در ایران شود. واقعیت موجود این است که به جز بخش کوچکی از اقتصاد که از مدل سرمایهگذاری جسورانه تبعیت کرده و حاضر به تحمل ریسک بالا و بازده در درازمدت است، اکثر قریب به اتفاق کنشگران اقتصادی بهشدت محافظهکار هستند و تنها در اتوبان چندبانده و با ترافیک قابل پیشبینی حرکت میکنند.